Autor: Camilla Dolle (Head de Renda Fixa)

10/11/2021 19:15:13 • Atualizado em 11/11/2021 08:43:13

Curva plana? Curva invertida? O que está acontecendo com a curva de juros no Brasil?

Ouviu falar que a curva de juros está invertida e não entendeu? Explicamos aqui neste artigo.

Para quem tem acompanhado mais de perto as movimentações do mercado nas últimas semanas, deve ter ouvido que o cenário fiscal deteriorou de maneira significativa após proposta de alteração na regra do teto de gastos. Resumidamente, isso significa que o governo poderia gastar (muito) mais do que o previsto anteriormente, em um contexto já delicado devido à pandemia e seus reflexos sobre a economia e as contas públicas.

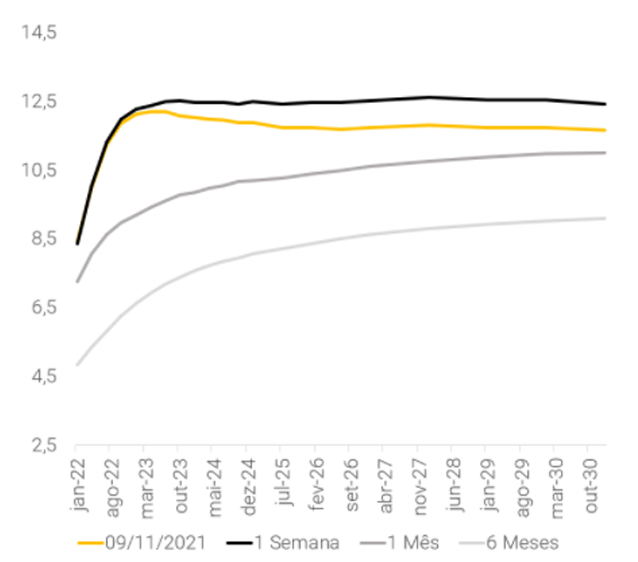

Essa deterioração e o risco fiscal envolvido é expressado, dentre outras maneiras, através da curva de juros, indicando que o mercado espera que o Banco Central tenha que subir mais os juros para controlar a inflação causada pela demanda mais estimulada. Normalmente, o traçado dela é, de fato, uma curva ascendente, como podemos observar no gráfico a seguir nas curvas referentes a um ou seis meses atrás.

O que passou a causar estranheza foi, em primeiro lugar, seu traçado mais plano observado por exemplo na semana passada, indicando expectativa de manutenção de juros no mesmo patamar por um período longo (curva preta). E talvez mais incomum ainda, seu formato “invertido”, ou seja, refletindo juros mais baixos a partir de certo prazo (curva amarela).

Gráfico 1: Curva DI (%).

Mas afinal, como interpretar essa curva que não parece tão curva assim nesse momento?

O movimento que vimos nas últimas semanas (linha preta do gráfico), em que a curva ficou plana (flat) nos vencimentos intermediários e longos, pode ser chamado de bear flattening: ocorre quando as taxas curtas sobem mais do que as longas, sendo considerado um indicativo de retração esperada na economia.

Ou seja, taxas de vencimentos curtos se elevam em antecipação a um ciclo de política monetária mais contracionista. De fato, é o que esperamos no curto prazo, uma vez que tudo indica que a Selic continue sendo elevada até atingir 11% no próximo ano, visando o controle da inflação.

Já nesta semana está ocorrendo outro efeito curioso: a curva passou a ficar invertida. Isso significa que os títulos de longo prazo estão com taxas mais baixas do que os de curto prazo. Esse é um movimento contra-intuitivo, até ao se considerar que prazos mais longos, dada a maior incerteza, deveriam se refletir em prêmios maiores.

Basicamente, quando a curva inverte, o que podemos interpretar é que o mercado espera que, após o ciclo de aperto monetário (aumento de juros), a economia vai enfraquecer.

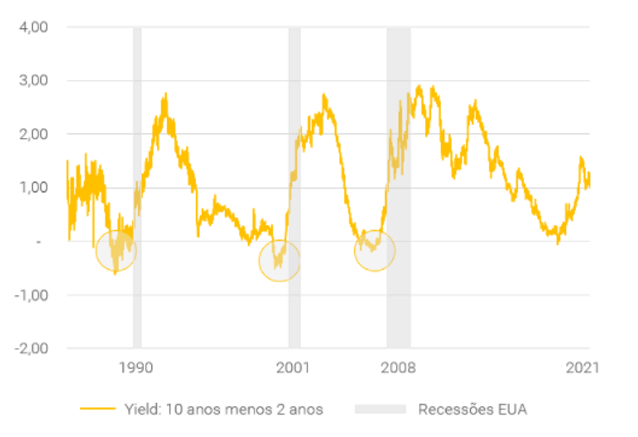

Como exemplo, podemos ver no gráfico a seguir esse movimento nos EUA; quando houve inversão de curva (representado pela diferença negativa entre o título soberano de 10 anos e o de 2 anos), em seguida a economia passou por períodos de recessão econômica.

Gráfico 2: US Treasury: Diferença de rentabilidade entre títulos de 10 anos e 2 anos (%)

Após períodos de juros altos e atividade econômica fracas, o que se espera é que a inflação baixe. Com isso, deixa de ser necessária a manutenção de taxas de juros altas por um tempo prolongado e assim o Banco Central pode começar a reduzir gradualmente a Selic. É esse movimento que está refletido em nossa curva atualmente: o Banco Central cortando juros visando atingir o patamar de juro neutro (que não estimula nem desestimula a economia) após o aperto monetário no curto prazo.

O que isso significa para os investimentos em renda fixa?

O Brasil vive um momento particular, em que o descontrole fiscal leva o Banco Central a elevar a taxa Selic bem acima do chamado “juro neutro” para controlar as expectativas de inflação. É interessante notar que o mercado não acredita em descontrole fiscal permanente, pois nesse caso, os títulos mais longos deveriam embutir esse prêmio de risco, e a curva deveria manter o formato tradicional ascendente.

O que podemos entender da curva atual é que o mercado espera que o Banco Central vá subir a taxa de juros para 13,5% em 2022 e em seguida derrubar essa taxa para 12% em 2023, onde permaneceria por bastante tempo.

Entendemos que o mercado pode passar a precificar esse risco de descontrole fiscal permanente em algum momento, considerando a eleição presidencial do ano que vem. Caso isso se concretize, o cenário poderia se tornar pior para as taxas de juros mais longas.

Em nossa visão, o caminho com melhor relação risco x retorno seria esperar que, após passado o choque de inflação atual, o ciclo de alívio monetário que deve ocorrer em 2023 será mais forte do que o precificado na curva.

Em outras palavras, a Selic deveria voltar para o patamar de um dígito (abaixo de 10%), e a melhor forma de aproveitar esse movimento seria através de títulos prefixados intermediários (com vencimentos entre 2 e 3 anos).

Isso não significa, no entanto, que ativos pós-fixados e atrelados ao IPCA não sejam atraentes. Pelo contrário: dado o cenário econômico que se desenhou ao longo deste ano, as taxas estão muito mais altas do que no começo do ano (como pode ser visto no Gráfico 1 deste relatório), o que pode sim também representar boas oportunidades para composição de carteira.

De modo geral, quando a curva está plana, entendemos que pode não ser tão vantajoso escolher títulos de prazos muito longos, uma vez que títulos mais curtos (e, portanto, menor arriscados) pagam taxas semelhantes.

No caso da inversão da curva, o racional é parecido: por que alongar muito o prazo dos meus investimentos se eu consigo taxas atraentes em títulos curtos?

Vale sempre lembrar que a economia é composta por diversos ciclos e que o horizonte dos investimentos deve ser de longo prazo. Por isso, vale aproveitar oportunidades, porém sem esquecer da importância da diversificação e de se ater aos títulos adequados ao perfil de investidor e objetivos de cada um.

Fonte: XP

0 Comments